行業動態

數據話十年——中國醫藥產業十年

作者: 來源: 日期:2017-06-22 10:42:21

醫藥網6月21日訊 2008-2017,以新醫改為始點,中國醫藥產業經歷了特質鮮明的十年發展:政策、經濟、社會、技術等各方面因素都發生了前所未有的變化,可以說,過往十年,是傳統模式逐漸走向終結的十年,也是催生新生態的十年。

規模發展十年:中流砥柱

2016年規模以上醫藥工業增加值同比增長10.6%,高于全國工業整體增速4.6個百分點,位居工業各行業前列,在整體工業增加值中所占比重為3.3%,醫藥工業已經成為中國工業經濟增長的中流砥柱。

工業規模:

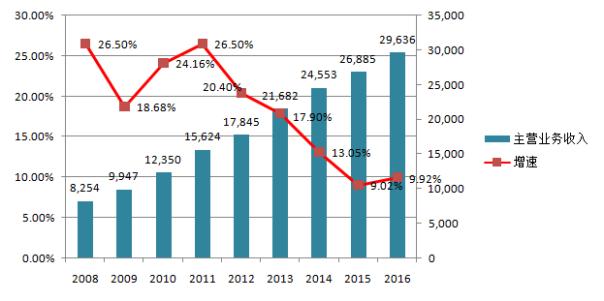

2008-2016年,醫藥工業總規模由8253.6億元增加至29635.86億元,平均增長率到達17.3%,但自2012年以來的增速出現“弱增長”局面,值得一提的是,下降趨勢在2015年出現拐點,2016年醫藥工業總規模增速開始回升,較2015年提高0.90個百分點,升至9.92%。

2008-2016年醫藥工業主營業務收入及增速變化(億元)

(數據來源:中華人民共和國工業和信息化部)

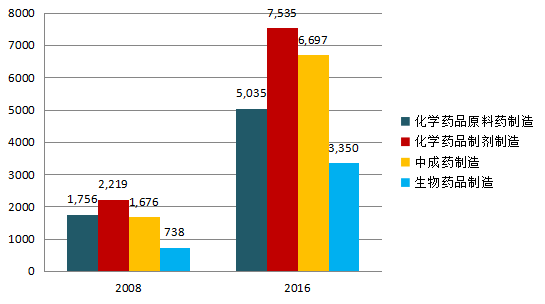

醫藥工業各子行業中,化學藥品制劑制造占比依然領先,從2008年的2219億元增長至2016年的7535億元,年平均增長16.5%。中成藥制造行業從2008年的1676億元增長到2016年的6697億元,年平均增長18.9%。十年間,發展最快的生物制藥行業年平均增長速度達到20.8%。

子行業主營業務收入規模(億元)

(數據來源:中華人民共和國工業和信息化部)

商業規模:

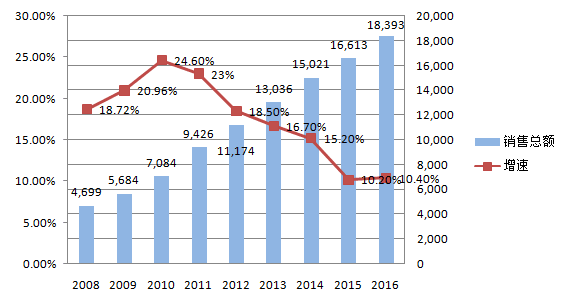

十年間,藥品流通市場規模逐步提高,尤其是在2010-2016年這7年間,藥品流通市場規模由2010年的7084億元增長至2016年的18393億元,年平均增長17.2%.但從趨勢來看,增速逐年下滑,從2010年的24.60%下降到2015年的10.20%。不過,以2015年為分界點,隨著“健康中國”戰略的實施和“十三五”深化醫藥衛生體制改革的推進,商業流通行業發展站上了新起點,增速達10.40%,同比回升0.2個百分點,呈回暖態勢。

2008-2016年商業流通企業規模變化(億元)

(數據來源:中華人民共和國商務部)

市場格局十年:洗牌

2008年迄今,我國醫藥健康產業在政策、資本、技術等多方合力下,經歷著從野蠻式增長到回歸理性增長的艱難調整,自上而下,整個行業的格局洗牌成為這一時期的最明顯印記。醫藥工業、商業到終端,無一環節能置身事外。

生產工業:

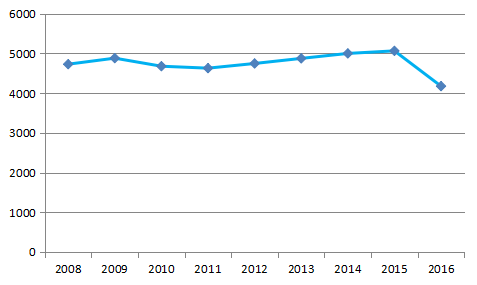

CFDA于2011年3月啟動新版GMP認證,并分兩個階段進行:現有藥品生產企業血液制品、疫苗、注射劑等無菌藥品的生產,在2013年12月31日前達到新版藥品GMP要求;其他類別藥品的生產均在2015年12月31日前達到新版藥品GMP要求。未達到新版藥品GMP要求的企業(車間),在上述規定期限后不得繼續生產藥品。

政策為中小藥企提供了三年緩沖期,2011-2013期間,藥品生產企業數目增長滯緩,至2015年底GMP換證大限,藥品生產企業數量大幅下降,創下十年最低記錄,近千間藥企出局。

值得注意的是,產能過剩、成本上升、產品低水平同質化等問題始終制約著我國醫藥行業的發展,考慮到一致性評價、鼓勵藥物創新等政策傾向,優質、大型企業整合升級空前利好,新一輪融資并購潮已經啟動,行業進入大洗牌階段。

2008-2016年工業企業數量變化

(數據來源:CFDA)

商業批發:

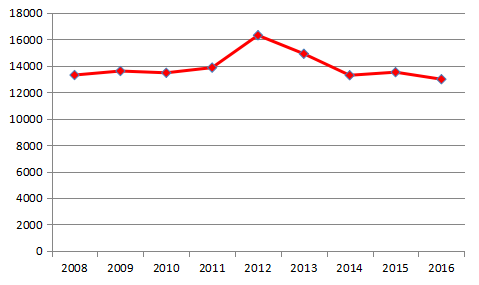

2008-2016年,商業流通企業數目呈對稱性發展,2012年增長至峰值,達到16295家。受配送政策影響,2012-2016年,藥品商業流通企業數量逐年下降。2015年,衛計委出臺藥品價格談判試點征求意見稿,要求藥廠只能委托代理商進行一次終端配送,大量二、三級代理商的生存空間被砍掉,至2016年,藥品批發企業數目為12975家,與2012年的峰值數量對比,5年間商業批發企業減少3320家。隨著“兩票制”的全面落地,集中度進一步提高,大型商業公司和區域性藥品流通龍頭企業更為利好,批零一體化模式迎來新機遇。

2008-2016年商業流通企業數量變化

(數據來源:CFDA)

零售產業:

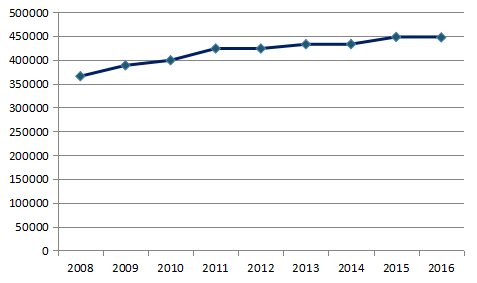

2008-2016年,零售藥店數量由365578家增長到447034家,連鎖率由35.38%上升至49.37%。隨著零售藥店市場日趨飽和,零售藥店數量增長逐步放緩,并在2012年首次出現小幅減少,隨后在2013-2015年保持平穩,并在2016年再次出現了較為明顯的下降,相比上一年減少1023家,單體藥店則由2013年的峰值274415家下降到226331家,超過4.8萬家單體藥店出局。值得一提的是,2008年到2016年,連鎖企業數量從1985家增加至5609家。

新版GSP大限同樣是2015年12月31日,綜合全國情況來看,未能通過審核的主要集中在單體藥店和少數有誠信問題的連鎖企業。

2008--2016年零售企業數量變化

(數據來源:CFDA)

上市企業:

上市企業數量從另一個維度上可以看到行業的格局變化。

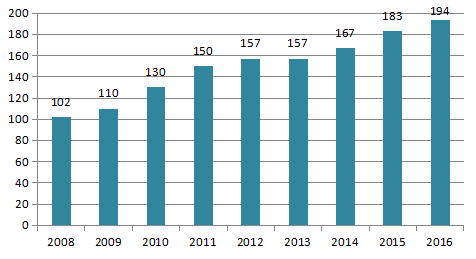

2008-2016年,醫藥A股上市企業(按照招商證券分類,僅統計醫藥商業、中成藥、生物制藥與化學制藥數量)從102家增加至194家,至2017年6月16日為止,2017年再增13家藥企A股上市。從目前IPO的速度來看,2017年全國A股醫藥上市企業總數突破250家或是大概率事件,資本時代來臨,也進一步意味著洗牌的加速。

2008-2016年A股上市醫藥企業數量

(根據招商證券公開數據統計)

終端十年:分化加速

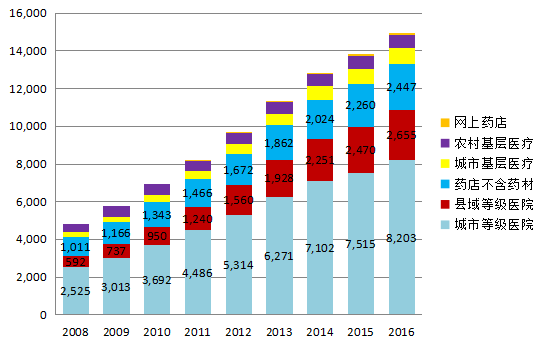

2008-2016年,六大終端藥品規模從4835億元增長至14909億元,年平均增長15.1%。過去十年藥品終端高速增長主要受惠于各種基本醫療保障制度覆蓋面擴大、經濟高速發展,人民群眾支付能力提高帶來的需求增加,但在具體的增長及份額占比上,各個終端則表現各異,其中縣域等級醫院、醫藥電商與零售藥店表現均較突出。

一、縣域等級醫院份額逐年提升

在總體的規模增長下,受益最大的當屬等級醫院市場(城市+縣域,二級以上醫院),占比從2008年的64.5%增長至2016年72.8%,上升8.3個百分點。其中,縣域等級醫院市場規模表現搶眼,在等級醫院中的份額逐年增大,從2008年的12.2%上升至2016年的17.8%,市場規模在2013年已經超越實體零售藥店終端市場。隨著城市等級醫院逐漸飽和,分級診療、基層首診等政策紅利進一步推行,預計縣域等級醫院蛋糕將繼續做大。

二、醫藥電商進入市場啟動期

政策的放開推動著醫藥電商釋放潛力,醫藥電商市場從探索期進入市場啟動期,市場規模持續增長,網上藥店藥品規模從2011年1億元增長至2016年45億。2017年,國家食品藥品監督管理總局發布通知,正式取消醫藥電商B證和C證審批,意味著醫藥電商競爭格局將越來越激烈。

三、零售藥店新未來可期

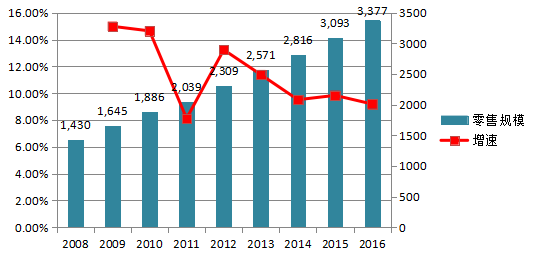

2008-2016年,零售終端規模由1430億元增長至3377億元,年平均增長11.3%。同時因受醫藥電商、新醫改、醫保等因素影響,零售藥店終端(不含藥材)在整個藥品銷售終端銷售占比下降,從20.9%跌至16.4%。2017年,國務院通過的《“十三五“衛生與健康規劃》明確加快推動門診患者憑處方到零售藥店購藥,對處方外流乃至醫藥分家的期許使得各方看好藥店終端的新未來。

2008-2016年六大終端藥品市場規模(億元)

(數據來源:中康CMH)

2008-2016零售終端規模變化(億元)

(數據來源:中康CMH)

創新藥十年:變局

2008-2016年,對國內醫藥產業創新藥物來說,可謂曲折前行。尤其進入2012年后,仿制藥一致性評價、藥品臨床實驗數據自查核查、化學藥品注冊分類改革等政策重磅影響行業,也從政策趨勢上看出我國走藥物創新、做醫藥強國的決心。

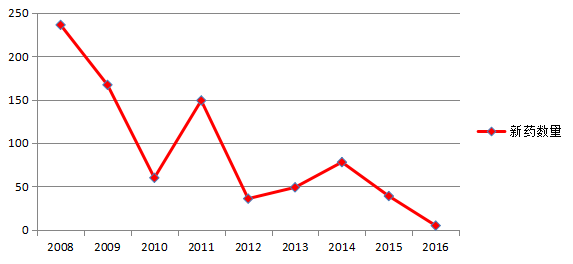

新藥審批創歷史新低

從新藥審評審批的數量來看,2008年,新藥注冊數目共236個,至2010年減少到60個,在剛剛過去的2016年,新藥審批創2008年以來最低,全年僅發出5個證書。2008年至2016年我國批準的創新化藥和生物制品中,絕大部分被納入17版醫保目錄或談判藥品范圍,臨床價值高的創新藥和高端仿制藥備受青睞。

2008-2016年新藥審批數量變化

(數據來源:CFDA)

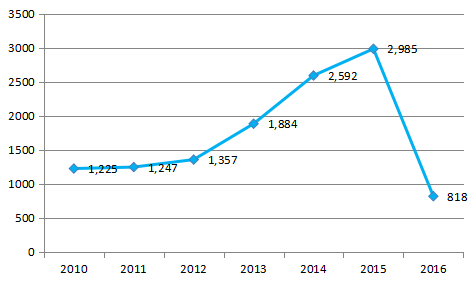

鼓勵藥品創新研發是我國走向醫藥強國的必經之路,但新藥受審時間過長等問題長期制約創新藥發展增速。2010-2015年新藥受審數目由1225個增加至2985個,而在2016年,在藥品臨床試驗數據自查核查的壓力下,企業新藥上市更加謹慎,同時新的化學藥品注冊分類中“新藥”定義大幅收窄,國內新藥受審到了低谷,比2015年減少了2000個,僅有818個新藥受理審批。

2010-2016新藥受審數目變化

(數據來源:CDE)

藥企研發投入持續走高

根據Pharmaprojects統計,截至2015 年底,中國共有147 家企業涉足原研開發,如果僅從研發企業數量上看,中國已經取代日本,成為亞洲最大的新藥研發國。

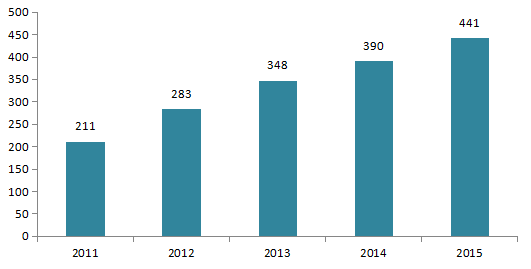

而臨床研究環節是藥品研發周期中時間和資金花費最大、投入最多的環節。近年來,國家政策和資本投入不斷助力創新藥研發,《“十三五”國家藥品安全規劃》提出對具有明顯臨床價值的創新藥實行優先審評審批。2011-2015年,規模以上醫藥工業研究與試驗發展經費由211.25億元達到達到441.46億元,行業即將進入質變的快速生長期。

規模以上工業醫藥制造業企業研究與試驗發展經費(億元)

(來源:國家統計局)